Cresce del +6,3% il mercato italiano dell’efficienza energetica, con oltre 7 miliardi di investimenti nel 2018. I dati dell’Energy Efficiency report dell’E&S Group del Politecnico di Milano indicano 2,3 miliardi di euro riconducibili al comparto industriale, tre quarti dei quali per innovazioni che integrano tecnologie per l’efficientamento energetico e soluzioni digital nel più complesso sistema di gestione della fabbrica, sfruttando il traino del Piano Industria 4.0.

Tuttavia, si registra un rallentamento rispetto al boom del 2014 e all’incremento a doppia cifra del 2017.

Indice degli argomenti

I dati del report

Il report, giunto alla nona edizione, traccia il trend dell’ultimo triennio anche grazie alla collaborazione con un numero record di partner, costantemente in crescita. “È un mercato – conferma Vittorio Chiesa, Direttore dell’E&S Group – che ha saputo superare la crisi dei Certificati Bianchi ma il cui tasso di incremento si è ridotto a causa dell’introduzione di norme, come il cosiddetto Decreto Energivori, che diminuendo i costi dell’energia disincentivano gli interventi in efficienza. E’ anche un mercato dove, per la prima volta da tempo, appare in contrazione la marginalità delle ESCo, soprattutto quelle di maggiori dimensioni, e la competizione si fa più aspra da parte delle grandi società di ingegneria”.

A conferma di ciò, nel 2018 tre quarti degli investimenti totali sono stati gestiti in casa direttamente dall’impresa, senza il supporto di fornitori di servizi energetici specializzati, e l’indicatore di “propensione all’investimento” si è attestato più sul mantenimento che sulla crescita, anche a causa dell’acuirsi dell’incertezza sul futuro del comparto industriale: questa è infatti la fotografia scattata dalla survey sulla propensione all’efficienza energetica che ha coinvolto oltre 250 energy manager, imprese e professionisti.

Le prospettive future

E in futuro? Il potenziale di mercato atteso nel triennio 2019-2022 per l’ottimizzazione energetica nel comparto industriale oscilla tra i 9,84 miliardi dello scenario peggiore e gli 11,95 di quello più ottimistico, con un volume d’affari medio annuo compreso tra i 2,5 e i 3 miliardi di euro e un tasso di crescita inferiore a quello degli investimenti totali.

La domanda di efficienza energetica in Italia nel comparto industriale – Gli investimenti in efficienza energetica realizzati nel 2018 in Italia ammontano a 7,1 miliardi di euro (+6,3%), con un trend che negli ultimi 5 anni si è mantenuto positivo ma non ha ripetuto il boom del 2014 e la crescita a doppia cifra del 2017. Il segmento Home&Building guida la classifica (65%), seguito dal comparto industriale (2,3 miliardi di euro, il 33%) e dalla Pubblica Amministrazione, che con appena il 2% degli investimenti ha avuto tuttavia l’incremento maggiore rispetto al 2017 (+12%), paragonata all’Home & Building (+7,6%) e all’industria: solo +4%, accentuando l’effetto di decelerazione dell’intero mercato.

Le soluzioni di efficienza energetica maggiormente adottate nel comparto industriale sono state i sistemi di combustione efficiente e la cogenerazione, con investimenti rispettivamente di 459 e 443 milioni di euro che rappresentano il 40% di quanto speso nel settore e tuttavia risultano in forte calo rispetto al 2017: -7% e -24% (la cogenerazione a causa dell’effetto negativo del Decreto Energivori). Si nota però un incremento molto significativo degli investimenti sul processo produttivo (+50%) dovuto probabilmente all’onda lunga degli effettivi positivi del Piano Industria 4.0.

Crescono ancora gli investimenti nei Sistemi di Gestione dell’Energia (SGE) – 129 milioni di euro, +28% – risultato che deriva dall’obbligo dell’audit energetico ma che è anche segno di come le imprese tendano ad avere un approccio olistico all’efficientamento energetico e non più focalizzato sui singoli interventi. Sempre più spesso, inoltre, gli interventi in ambito industriale affiancano quelli in tecnologie hardware e componenti software legati alla digital energy.

Il framework normativo

Le normative analizzate nel Rapporto sono il Fondo Nazionale per l’Efficienza Energetica (decreto legislativo n.102/2014), il Decreto Certificati Bianchi (decreto ministeriale 10 luglio 2018), il Decreto Energivori (decreto ministeriale 21 dicembre 2017), le Diagnosi energetiche (decreto legislativo n.102/2014), il Piano Nazionale Integrato per l’Energia e il Clima (Regolamento del Parlamento Europeo e del Consiglio 2016/0375), senza dimenticare il Piano Industria 4.0, che ha avuto un peso molto rilevante sia negli investimenti già effettuati che nella propensione a investire. Il Decreto Certificati Bianchi è giudicato positivamente, perché ha contribuito a stabilizzare i prezzi dei TEE sul mercato, mentre l’efficientamento energetico è stato colpito duramente dal Decreto Energivori, che abbassando il costo dell’energia ha favorito produttività e crescita delle imprese a scapito dell’ottimizzazione dei consumi.

La survey 2019: la propensione agli investimenti in efficienza energetica nell’industria – L’analisi 2019 ha riguardato un campione rappresentativo dei 7 principali settori industriali, che coprono il 65,5% dei consumi elettrici e il 63% di quelli di gas naturale dell’intero comparto. L’86% degli intervistati dichiara di aver implementato investimenti in efficienza energetica nel corso del 2018, ma solo il 60% dei soggetti non obbligati a eseguire la diagnosi energetica l’ha fatto, contro il 91% di chi non poteva esimersi.

Le barriere agli investimenti che risultano ancora oggi più critiche sono l’incertezza sul quadro normativo e gli eccessivi tempi di ritorno dell’investimento, sia per le grandi imprese che per le PMI. Le aziende che pensano di aumentare gli investimenti sono diminuite (dal 56% del 2017 al 31%), mentre sono in aumento sia quelle che prevedono un calo (dal 5 all’11%) sia chi non prevede particolari cambiamenti (dal 31 al 56%).

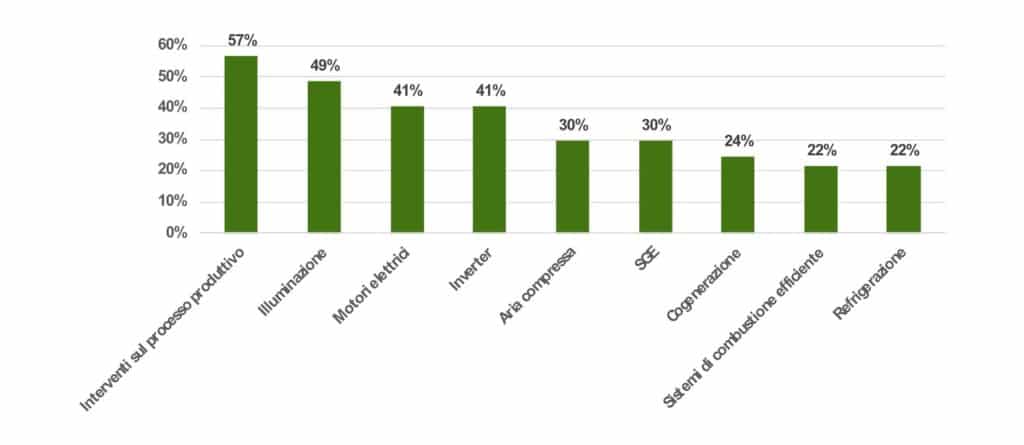

Più della metà delle imprese campione (57%) ha deciso di investire sul processo produttivo per aumentarne l’efficienza energetica. Molti gli interventi di illuminazione (49%) e limitati invece quelli per la cogenerazione e i sistemi di combustioni efficienti (sotto il 25%) che invece sono le prime 2 voci in termini di investimenti. Per la prima volta si è poi misurata la presenza in termini percentuali delle tecnologie digital: sensori, attuatori e PLC risultano essere presenti nel 100% del campione delle grandi imprese, ma non sempre vengono utilizzati per ridurre i consumi, bensì solo per aumentare la produttività, sottoutilizzando le loro potenzialità.

Le modalità di investimento

Ancora nel 2018, il 75% delle imprese che ha investito in efficienza energetica ha preferito gestire internamente gli interventi, evitando di ricorrere a un soggetto esterno. Le soluzioni di natura integrata, con una parte hardware e una software, sono di gran lunga quelle più adottate (74% del campione), mentre appena nel 26% dei casi viene preferito l’intervento solo sulla tecnologia hardware o software.

In genere, le imprese che effettuano investimenti self-made si rivolgono a fornitori di tecnologia hardware, che risultano i principali attori (46%) anche per gli interventi con contratti di servizio (al 100% di natura integrata), seguiti dalle ESCo (29%), dai software provider (11%) e da utility e società di facility management (7%), purché abbiano come business core l’efficienza energetica e non la produzione e la fornitura di tecnologia. Negli interventi effettuati con contratti di servizio invece si posizionano al primo posto le ESCo (28%), seguite dai fornitori di tecnologia hardware (24%) e dai software provider (20%).

Nel corso del 2018 le ESCo certificate sono aumentate del 6% rispetto al 2017, con una conseguente crescita del numero dei dipendenti (10.845, +10%) che tuttavia risulta inferiore a quella dell’anno precedente, segno che il mercato ha raggiunto un certo livello di maturità confermato dall’EBITDA al +1%. I ricavi complessivi hanno raggiunto i 3,7 miliardi di euro (+8%) e il fatturato medio si è attestato a 10 milioni, +1,7% sul 2017.

Se si considera l’EBT, ossia l’utile prima delle tasse e dopo aver soddisfatto il servizio di debito, si conferma il trend decrescente del 2017, anche se in frenata (-14% rispetto al -28%). Sembra quindi che il peso della componente debitoria, anche per effetto della contrazione dei margini operativi, sia ulteriormente salito. In media il fatturato si ripartisce per il 35% su servizi in modalità ESCo (EPC), per il 42% su progetti di efficienza energetica e consulenza e per il 23% su compravendita di TEE. I servizi in modalità ESCo e i progetti di efficienza energetica hanno un peso maggiore per le grandi società, mentre la compravendita di TEE ha un peso marginale sul loro giro d’affari.

Sviluppo futuro: tre strade

È possibile ipotizzare tre diversi scenari di sviluppo. Il primo è as is, cioè le condizioni non si modificano, si conferma un trend positivo per gli investimenti nonostante le incertezze sul quadro normativo, il Piano Industria 4.0 viene utilizzato dal comparto industriale e l’audit energetico 2019 ha un impatto positivo. Il secondo è «ottimistico»: la pubblicazione delle nuove Linee Guida settoriali per i TEE contribuisce a una maggiore chiarezza nel mercato dei Certificati Bianchi, il Piano Industria 4.0 viene pienamente utilizzato e traina un aumento degli investimenti, si assiste a un miglioramento delle sinergie tra gli operatori. Il terzo è «vincolato», ovvero il trend di crescita subisce un arresto e gli investimenti si stabilizzano sulle cifre del 2018, permane incertezza sull’evoluzione futura del mercato dei TEE e si conferma l’impatto negativo del Decreto Energivori che determina un ribasso degli investimenti.

In base a questi tre andamenti, il potenziale di mercato atteso nel periodo 2019-2022 per l’ottimizzazione energetica nel comparto industriale oscilla tra i 9,84 miliardi dello scenario vincolato e gli 11,95 di quello «ottimistico», con un volume d’affari medio annuo tra i 2,5 e i 3 miliardi: il tasso di crescita nell’industria sarà inferiore a quello totale e andrà a discapito di tecnologie come la cogenerazione, disincentivata dalla normativa vigente eppure fondamentale per lo sviluppo dell’efficienza energetica nell’industria.