Un’industria in salute, che esporta molto (60%), vuole farlo ancora di più e che ha mostrato una grande resilienza di fronte alla crisi. Questa è la fotografia del settore delle macchine utensili secondo l’indagine “2008-2018: cosa resta della crisi?” realizzata da EY e Ucimu e presentata la scorsa settimana alla fiera Bi-Mu a Milano.

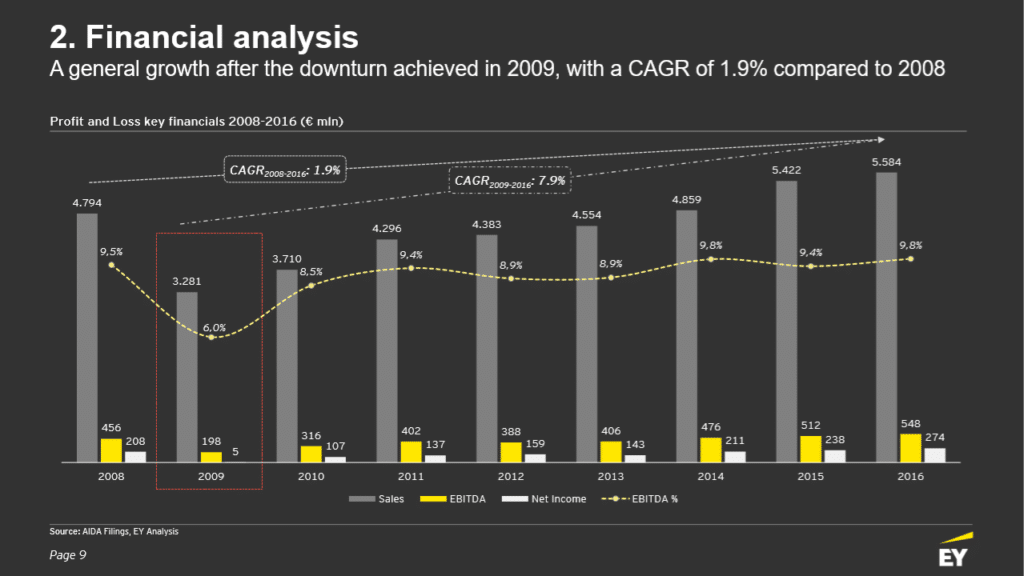

Partendo dal campione di tutti gli associati Ucimu (220 aziende) per scendere poi alle 165 che avevano tutti i dati disponibili, Gianni Panconi, partner Ey, ha fotografato la situazione a partire dal 2008 fino agli ultimi dati disponibili relativi al 2016 che hanno visto le aziende passare da 4,7 miliardi di fatturato aggregato nel 2008 ai 5,5 del 2016.

“La crisi è stata battuta”, ha affermato Panconi con un recupero di oltre il 30% in termini di valore assoluto. L’industria è cresciuta ogni anno dell’8% dimostrando una forte capacità di generare margini. Dall’Ebitda del 9,5% del 2008 si è arrivati al 9,8% del 2016 passando per il crollo al 6% (con 3,2 miliardi di fatturato) del 2009. “E i livelli del 2008 – aggiunge – vengono raggiunti anche facendo una media degli ultimi tre anni”.

Indice degli argomenti

La capitalizzazione delle aziende

Aspetto ancor più peculiare riguarda l’analisi finanziaria con la struttura di debito e di finanziamento delle aziende. Nel periodo preso in esame le aziende sono sempre state estremamente capitalizzate con patrimoni netti particolarmente rilevanti. “Anche nel punto più alto della crisi il rapporto tra il debito e patrimonio netto è sempre stato nel massimo di uno 0,60, un livello che ha permesso comunque alle aziende di resistere alla crisi e investire”.

Importante è anche il rapporto tra posizione finanziaria netta ed Ebitda che, al di là del 2009 quando arriva a 3,1, passa da 1,7 a 1,4 “sostanzialmente quasi annullandosi”. Le aziende hanno quindi la capacità di indebitarsi per sostenere la crescita. Lo studio ha clusterizzato le aziende in base ad alcuni parametri come il fatturato. Questo ha permesso di osservare come il 47% del campione rappresenti il 7% del fatturato e le aziende con meno di dieci milioni di giro d’affari rappresentino una piccola parte del totale di 5,5 miliardi.

Le aziende fra 10 e 100 milioni in questi anni però hanno però fatto un grande sforzo per recuperare valore “cercando di costruire i presupposti per una crescita più strutturale”. I dati dimostrano che hanno sovraperformato in termini di crescita delle vendite, mentre qualche difficoltà in più hanno avuto le aziende di minori dimensioni.

In termini di Ebitda non ci sono differenze sostanziali fra i cluster, mentre per quanto riguarda l’indebitamento nell’ultimo anno tutti i cluster hanno raggiunto il livello più basso nel 2016. “Ma i piccoli – sottolinea il partner di Ey – hanno il livello di indebitamento più alto e i colossi sono a zero con aziende che hanno anche una cassa positiva e le medie che conservano grandi potenzialità di crescita”. In generale però tutti i cluster hanno migrato nell’area positiva si sono mossi nella direzione giusta, generando cassa, migliorando i margini e recuperando competitività.

Acquisizioni nel digitale

Analizzato il passato lo studio ha dato uno sguardo anche al futuro esaminando le tipologie di approccio possibili per aumentare la presenza sul mercato esteri dove domina la Cina con il 28% della produzione mondiale, seguita da Germania (11,8%), Giappone (10,5%) e Italia 7,3%).

L’elemento importante, sottolinea Panconi, è che “a livello mondiale la maggior parte delle aziende che stanno valutando acquisizioni non pensano ad aziende come loro con altri stabilimenti, ma guarda anche verso servizi nell’ambito digitale per la trasformazione 4.0 e la gestione dei dati da remoto. Questo modifica il paradigma nei prossimi anni che vedranno non solo aggregazioni di competitor ma movimenti specialmente nel settore digitale con big data e data analytics”.

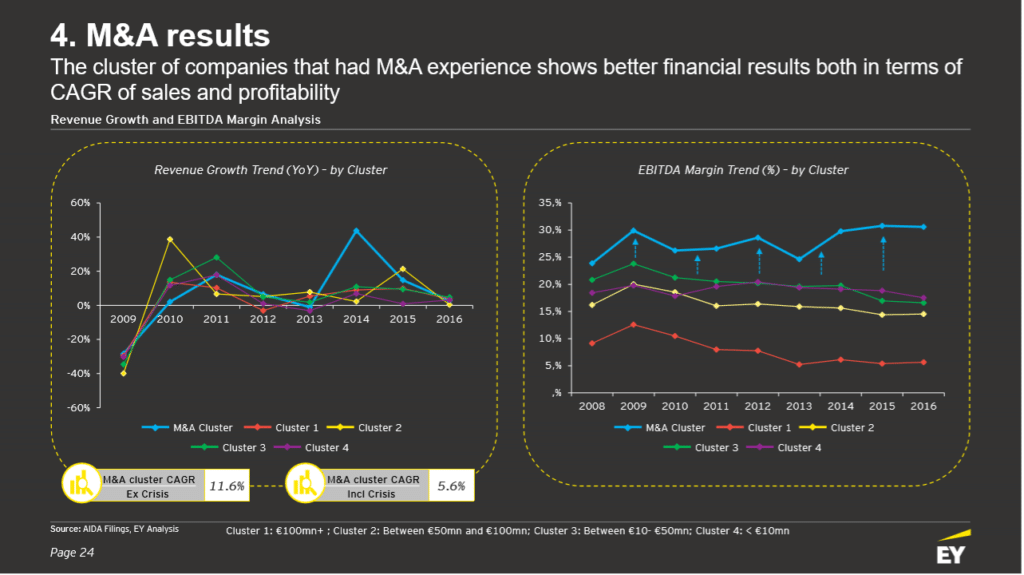

Che le operazioni di M&A siano un elemento importante lo sottolinea l’ultima parte dello studio dove si vede che chi negli ultimi dieci anni ha portato a termine operazioni di questo tipo con partner industriali o finanziari ha registrato un Ebitda superiore a quello degli altri cluster. “Questo dimostra che chi è stato oggetto di investimento è un campione nazionale e che con questo supporto ha incrementato redditività e generazione di valore per il sistema. Questo – è la conclusione – rappresenta una sfida per capire se questa industria così importante e di eccellenza possa giocare una partita contro chi ha numeriche come la Germania più elevate delle nostre. E’ il momento di coglierla con trasformazioni nel capitale e nel business e un modo di verso di approcciare il mercato”.