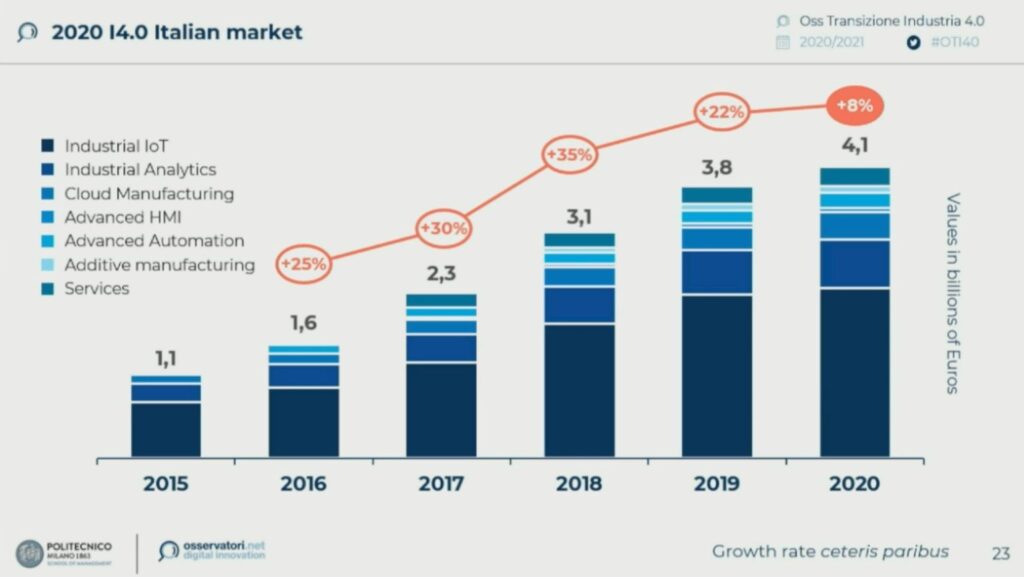

Il mercato italiano dell’Industria 4.o, o per meglio dire dei progetti italiani ispirati al paradigma dell’Industria 4.0, è cresciuto anche nell’anno nero della pandemia, passando dai 3,9 miliardi del 2019 a quota 4,1 miliardi nel 2o2o (+8%). E le previsioni per il 2021 parlano di un ulteriore balzo fino a superare i 4,5 miliardi. Sono i numeri resi noti dall’Osservatorio Transizione Industria 4.0 della School of Management del Politecnico di Milano, così ribattezzato nel suo settimo anno di vita (prima era semplicemente Osservatorio Industria 4.0), che quest’anno ha anche approfondito tre temi: la servitizzazione, il contributo del digitale alla sostenibilità e l’industrial smart working.

Entriamo ora nel dettaglio delle rilevazioni degli esperti capitanati dai responsabili scientifici dell’Osservatorio, Marco Taisch e Alessandro Perego, e dai direttori Giovanni Miragliotta, Raffaella Cagliano e Luca Fumagalli.

Indice degli argomenti

Tre quarti della spesa per gli investimenti in Industrial IoT e Analytics

Iniziamo dai numeri di consuntivo del 2020 che, come abbiamo visto, fotografano progetti per un valore complessivo di 4,1 miliardi di euro.

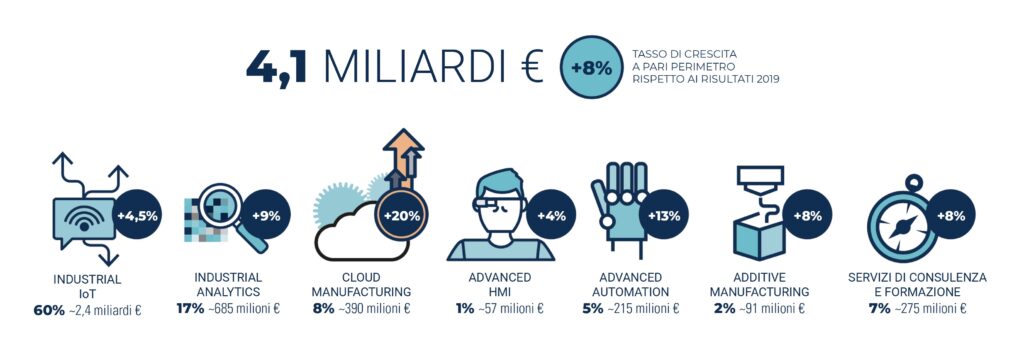

Gli investimenti delle imprese manifatturiere lo scorso anno – che ricordiamo esser stato quello caratterizzato dalla fase più dura della pandemia, dai lockdown generalizzati e dal blocco delle esportazioni – si sono concentrati prevalentemente in progetti relativi a due ambiti tecnologici: connettività e acquisizione di dati, cioè il dominio dell’Industrial Internet of Things, che valgono 2,4 miliardi di euro e il 60% della spesa, e le Industrial Analytics (685 milioni pari al 17% del totale). Il totale di queste due voci ammonta quindi al 77% del totale, oltre i tre quarti.

Il resto della spesa in soluzioni 4.0 si suddivide fra Cloud Manufacturing (390 milioni, 8%), servizi di consulenza e formazione (275 milioni, 7%), Advanced Automation (215 milioni, 5%), Additive Manufacturing (92 milioni, 2%) e Advanced Human Machine Interface (57 milioni, 1%).

Nel 2020 i servizi 4.0 hanno raggiunto un valore di circa 275 milioni di euro (il 7% della spesa complessica), risultando anch’essi in crescita dell’8% rispetto all’anno precedente. A trainare il mercato soprattutto i servizi di consulenza operativa, mentre la consulenza strategica continua a trovare poco spazio.

La crescita del mercato, che abbiamo visto essere stata dell’8%, è risultata inferiore alle previsioni formulate nel 2019 (+20%), ma nettamente superiore alle stime effettuate durante il primo lockdown, che prevedevano un calo del 5%.

“L’emergenza non ha arrestato la crescita dell’Industria 4.0, a conferma del fatto che non è stata una moda passeggera ma una progettualità che sta rinnovando il settore industriale italiano in modo persistente”, commenta il professor Taisch. “Le iniziative più semplici sono ormai conosciute e consolidate, con almeno un progetto attivato nel 75% delle imprese manifatturiere. Per avviare progetti di digitalizzazione pervasivi, multi-tecnologici e basati sul cloud e su reti innovative, sarà necessaria una visione di lungo termine, il coraggio di sperimentare nuove applicazioni per le nuove sfide che si sono venute a creare e un forte investimento nelle competenze 4.0”.

Le tecnologie più ricercate

Le applicazioni Industria 4.0 censite sono circa 1.400, il 28% in più rispetto al 2019. Dal punto di vista numerico le tecnologie su cui si sono concentrati maggiormente gli investimenti sono le soluzioni di Industrial IoT, pari a un quarto del totale (380, +31%), spesso combinate con algoritmi di Analytics e Intelligenza Artificiale.

Seguono le tecnologie Advanced HMI, come i wearable e le interfacce uomo-macchina per acquisire e veicolare dati in formato visuale, vocale e tattile (286, +15%); Advanced Automation (241, +5%), cioè i sistemi di produzione automatizzati come i robot collaborativi; Industrial Analytics (200, +39%), focalizzate sulla previsione delle prestazioni degli assetti industriali e dei processi produttivi; Cloud Manufacturing (140, +33%), utilizzate soprattutto per il monitoraggio e la diagnostica degli impianti industriali da remoto; Additive Manufacturing (125, +30%), principalmente nei settori automotive e aerospaziale.

Un 2021 a doppia cifra

Le previsioni per il 2021 indicano, come anticipavamo, un’ulteriore accelerazione della spesa a doppia cifra. Il risultato atteso dovrebbe superare i 4,5 miliardi di euro.

A crescere di più saranno Cloud Manufacturing (+25-30%), Advanced Automation (+15-20%) e Advanced HMI (+12-18%), mentre si stimano incrementi meno sostenuti per Industrial IoT (+9-14%), Advanced Analytics (+12-16%) e Additive Manufacturing (+6-12%).

Continua la crescita dei servizi, per i quali si prevede un aumento del 10-15%.

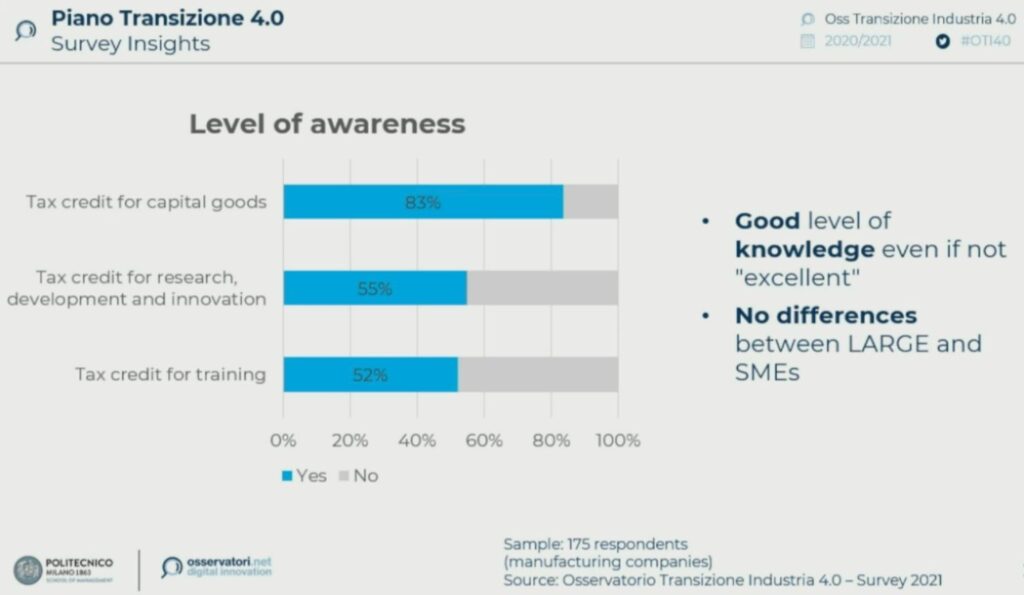

Il ruolo degli incentivi previsti dal piano Transizione 4.0

Secondo l’indagine ormai l’83% delle 175 grandi imprese e PMI intervistate dall’Osservatorio conosce il credito d’imposta per gli investimenti in beni strumentali previsto dal piano Transizione 4.0; oltre la metà – il 55% – conosce il credito d’imposta per ricerca, sviluppo e innovazione. Anche l’incentivo per la formazione 4.0 è noto a oltre una impresa su due (52%).

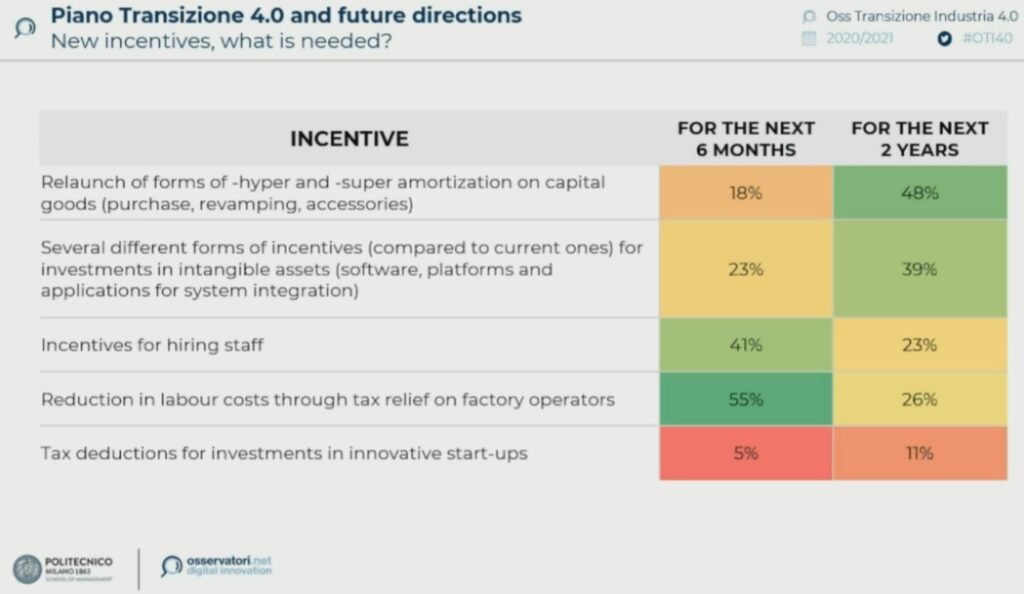

I ricercatori dell’Osservatorio, che non rivelano quante siano le imprese che utilizzino gli incentivi, spiegano però che le aziende esprimono un’esigenza di sviluppo di questi incentivi.

“Le aziende – dicono i ricercatori – auspicano che l’attuale piano sia affiancato da altre forme di incentivo per accompagnare la crescita del mercato”.

E allora quali sono le esigenze più sentite? A breve termine soprattutto sgravi fiscali sugli operatori di fabbrica per abbassare il costo del lavoro (55%) e incentivi per l’assunzione di personale (41%), mentre a medio termine (due anni) le aziende vorrebbero soprattutto il rilancio di forme di iper e super ammortamento su beni strumentali (acquisto, revamping e accessori), indicato dal 48% del campione, e nuovi incentivi diversi da quelli attualmente in vigore per investimenti in beni immateriali (software e piattaforme per la system integration), importanti per il 39% delle imprese.

Poco sfruttate le opportunità della servitizzazione

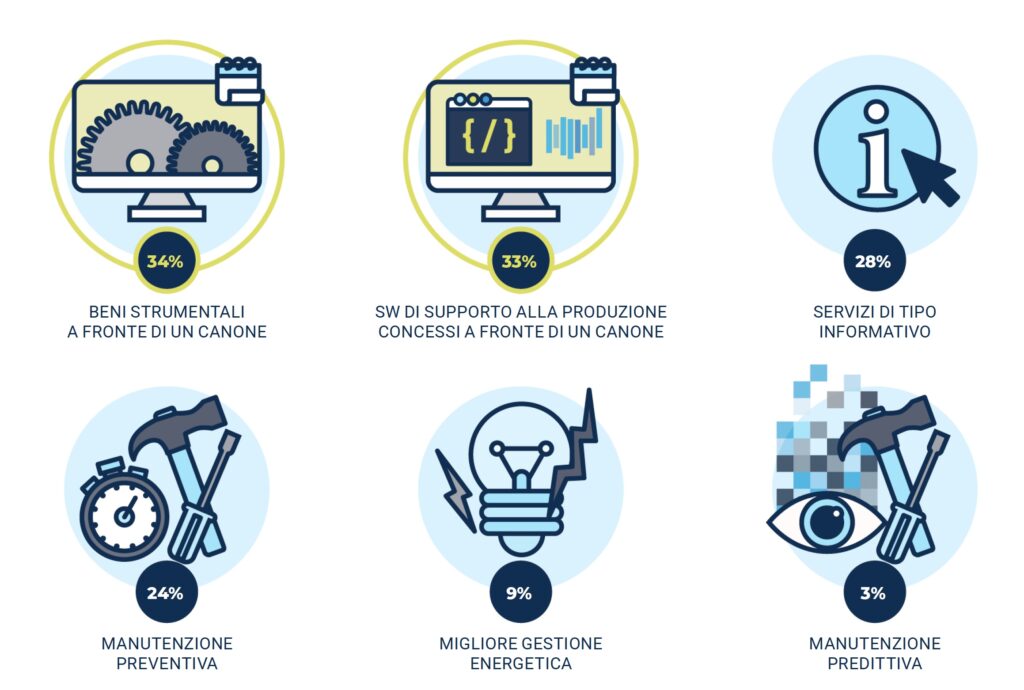

Sebbene due imprese su tre usino già beni strumentali e software a fronte di un canone mensile o annuale, in generale le opportunità offerte dalla connessione dei macchinari sono ancora poco sfruttate dalle aziende. Per esempio solo un quarto degli intervistati usa servizi informativi associati a un macchinario, come l’individuazione di guasti o malfunzionamenti, o servizi di manutenzione preventiva basati sulle condizioni della macchina. Meno di uno su dieci utilizza servizi per una migliore gestione energetica delle macchine e pochissime sono le aziende che hanno sviluppato soluzioni di manutenzione predittiva (meno del 5%).

Il Manufacturing-as-a-Service (MaaS), che può essere considerato il massimo livello della servitization, è ancora sconosciuto a due terzi delle imprese, ma inizia a diffondersi in tutto il mondo sotto forma di piattaforme digitali che rendono più agile il rapporto tradizionale cliente-fornitore. Il MaaS è una delle declinazioni del paradigma del Cloud Manufacturing, che può essere definito in primo luogo come la versione manifatturiera del Cloud Computing: un insieme di risorse manifatturiere (es. progettazione, produzione, simulazione) fisicamente distribuite viene aggregato virtualmente e reso disponibile a un utente finale in modo comodo, on-demand, attraverso una piattaforma gestionale altamente automatizzata.

Solo in Europa si contano già cinque piattaforme pienamente operative. Sebbene emerga che oltre due terzi dei rispondenti della Survey non conosca questo paradigma, non mancano esempi di piattaforme che hanno raccolto decine di milioni di dollari di finanziamenti destinati alla loro crescita (es. Xometry, Fictiv). A oggi, queste piattaforme sono circoscritte a un limitato set di capabilities (es. stampa additiva, lavorazione della lamiera, semplici lavorazioni meccaniche) ma mostrano una certa vivacità di offerta rispetto a materiali e finiture.

“La trasformazione di modelli di business verso la digitalizzazione ha cambiato l’approccio con cui il valore viene trasmesso al cliente: remotizzazione, flessibilità e servitizzazione diventano gli elementi chiave nella gestione dell’impresa digitale”, commenta Miragliotta.

Le tecnologie 4.0 per la sostenibilità

Le imprese manifatturiere sono sempre più consapevoli del vantaggio competitivo che può offrire un forte impegno per la sostenibilità. Il 15% ha già terminato progetti di sostenibilità nell’ambito delle operations, circa un terzo ne ha attivati alcuni e solo il 3% non è interessato.

Il 43% lo ha fatto per anticipare le tendenze del mercato e rispondere alle richieste dei clienti, oltre un terzo per costruire l’immagine di un marchio sostenibile.

Il binomio tra tecnologie blu e verdi si sostanzia in un numero abbastanza definito di attività. Le aziende monitorano soprattutto indicatori relativi agli scarti di processo, come rifiuti ed emissioni inquinanti (51%), consumo di acqua, materiali ed energia lungo le diverse fasi del processo produttivo (48%), ma ben un quarto del campione ancora non misura alcun indicatore di performance relativo alla sostenibilità.

Le principali barriere all’impiego del digitale per migliorare la sostenibilità sono la mancanza di cultura aziendale (37%), la mancanza di indicatori che colleghino la performance di sostenibilità al valore di un’azienda (30%) e la difficoltà a comprendere quali siano i benefici attesi (29%). Solo per il 12% il problema è legato alla mancanza di dati e soltanto per il 9% l’assenza di tecnologie adeguate, segno di una maturità tecnologica ormai acquisita.

Advanced Automation (30%) e Industrial IoT (28%) sono le tecnologie più determinanti secondo le aziende che hanno concluso o avviato progetti di sostenibilità nelle operations, seguite da Analytics (16%), Cloud (11%), Additive Manufacturing (11%) e Advanced HMI (5%). Le aree potenzialmente più interessate dall’impiego delle Smart Technologies per la sostenibilità, invece, sono il monitoraggio dei consumi nella gestione delle operations (56% del campione complessivo), la gestione della fine vita del prodotto (46%).

“Diventare sostenibile, ormai, è un’esigenza dettata direttamente dal mercato e le imprese stanno sfruttando le tecnologie digitali per cogliere questo vantaggio competitivo” commenta Fumagalli.

L’Industrial Smart Working

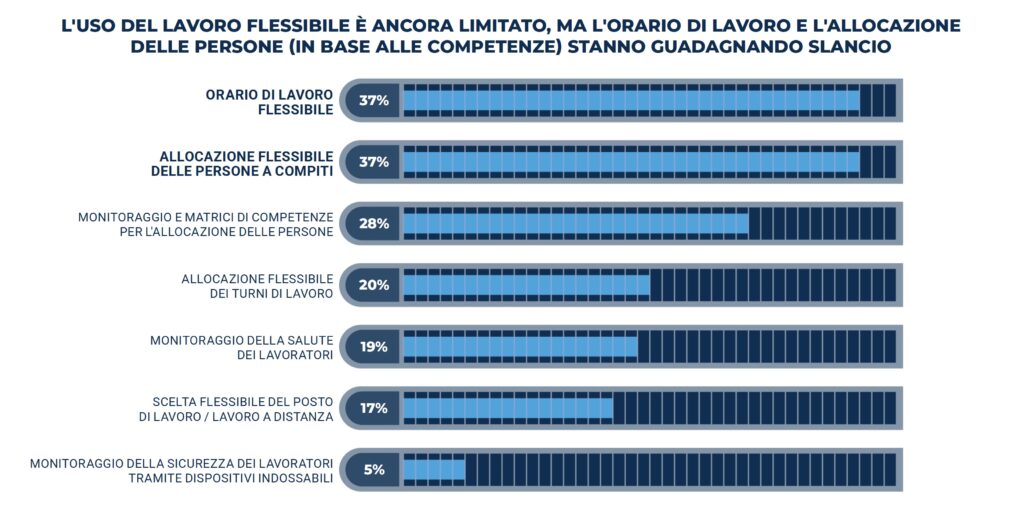

Durante la pandemia lo Smart Working si è diffuso anche nelle imprese manifatturiere (di qui Industrial Smart Working). Il 37% delle aziende ha introdotto forme di flessibilità nella gestione degli orari di lavoro, un altro 37% di mansioni e postazioni di lavoro, un quinto nella gestione dei turni, il 28% utilizza strumenti per tracciare le competenze, il 19% monitora le condizioni di salute dei lavoratori e il 17% lascia libera scelta fra lavoro in presenza o in remoto.

Sono state remotizzate il 40% delle attività di formazione, controllo e audit della qualità e di monitoraggio degli impianti, e il 25-30% delle attività di manutenzione, gestione delle officine, collaudo delle macchine.

E i benefici sono stati evidenti: sono aumentate flessibilità (nel 67% dei casi) e tempestività (55%) di risposta ai problemi ed è migliorata la soddisfazione dei lavoratori (60%) e il work-life balance (62%), anche se in alcuni casi è cresciuto lo stress e il carico di lavoro (16%).

Le tecnologie smart hanno avuto un ruolo decisivo nell’abilitare questa trasformazione: per le imprese è fondamentale dotarsi di strumenti di IoT per la datificazione dei processi (38%), utilizzare dashboard digitali (34%), piattaforme per la collaborazione a distanza (25%) e tecnologie per la cybersecurity (22%). Dal punto di vista organizzativo, invece, la maggioranza delle imprese avverte l’esigenza di aumentare autonomia (31%) e polivalenza degli operatori (29%) e coinvolgerli di più nella digitalizzazione dei processi produttivi (29%), oltre a svilupparne le competenze tecniche, gestionali e decisionali.

“Le tecnologie digitali sono state fondamentali per accelerare la transizione verso modelli di Industrial Smart Workin”, commenta Cagliano. “Forme di flessibilità di orari, luogo, strumenti e organizzazione del lavoro non sono ancora largamente diffuse nelle aziende manifatturiere, ma le opportunità e i vantaggi riscontrati sembrano preludere a un cambiamento di paradigma importante nel concetto di lavoro industriale, dove la flessibilità e l’assenza di vicoli stringenti di spazio e tempo possa costituire un elemento fondamentale di competitività”.