E’ stato approvato definitivamente il 23 dicembre al Senato, in terza lettura, il testo della Legge di Bilancio 2018, dopo un lungo percorso che lo ha visto significativamente modificato prima al Senato stesso e poi alla Camera. La manovra 2018 prevede diverse misure che si iscrivono al capitolo Industria 4.0 / Impresa 4.0, sulle quali vi abbiamo aggiornato in tempo reale durante queste convulse settimane, ma che vale la pena sintetizzare nel loro insieme ora che abbiamo a disposizione i testi ufficiali delle nuove norme, compresa la numerazione finale dei commi dell’articolo unico. I testi li trovate in fondo a questo articolo.

Indice degli argomenti

Iperammortamento

Confermato – ma con rilevanti modifiche e ampliamenti – l’iperammortamento: innanzitutto si va avanti un altro anno intero, fino al 31/12/2018, con consegne fino al 31/12/2019 se viene versato un acconto pari ad almeno il 20% dell’ordine.

In secondo luogo è infatti stata introdotta la possibilità di sostituire “in corso d’opera”, cioè durante il periodo dell’ammortamento, i beni che fruiscono dell’iperammortamento con altri beni aventi caratteristiche non inferiori.

La terza novità invece riguarda i beni immateriali dell’allegato B (per le quali è confermata la maggiorazione al 140%), ai quali si aggiungono tre nuove voci realtive ai software per la realtà immersiva, la logistica e l’e-commerce. Tutti i dettagli in questa notizia.

Superammortamento

Anche il superammortamento viene confermato per un altro anno (31/12/2018), ma con percentuali e perimetro ridotti: l’incentivo scende infatti dal 140% al 130% e sono esclusi del tutto gli autoveicoli, compresi quelli a uso esclusivo. Per le consegne c’è tempo fino al 30 giugno 2019, sempre se l’ordine viene confermato con un acconto pari almeno al 20% del totale.

Sabatini

La Nuova Sabatini viene rifinanziata con 330 milioni di euro e durerà fino a esaurimento delle risorse disponibili (ragionevolmente per tutto il 2018).

Credito d’imposta per la formazione

Arriva l’atteso credito d’imposta per le spese in formazione. Il credito d’imposta è del 40% delle spese sostenute per il personale che viene formato sulle tecnologie 4.0. Oltre alle aree tecniche, sono comprese anche le aree marketing e vendite. L’incentivo varrà in via sperimentale per il solo 2018. Le risorse stanziate sono 250 milioni e il tetto massimo di spese incentivabili è pari a 300 mila euro. Il programma di formazione dovrà essere pattuito con i lavoratori, secondo quanto previsto da accordi sindacali di secondo livello (aziendali o territoriali).

Piccolo “giallo” per l’ultima modifica apportata alla Camera. Il beneficio infatti non è più “concesso”, come risultava nella prima stesura della norma, ma “si applica” automaticamente (comma 52). Inoltre il decreto attuativo non dovrà più provvedere “all’individuazione delle procedure di concessione e di utilizzo del beneficio”. L’inventivo, insomma, è automatico. Resta però poco chiaro come potrà il Ministero “effettuare il monitoraggio delle fruizioni del credito d’imposta” e controllare che la spesa per l’anno 2019 (sul quale ricadono gli effetti fiscali della norma) possa restare entro il tetto dei 250 milioni di euro.

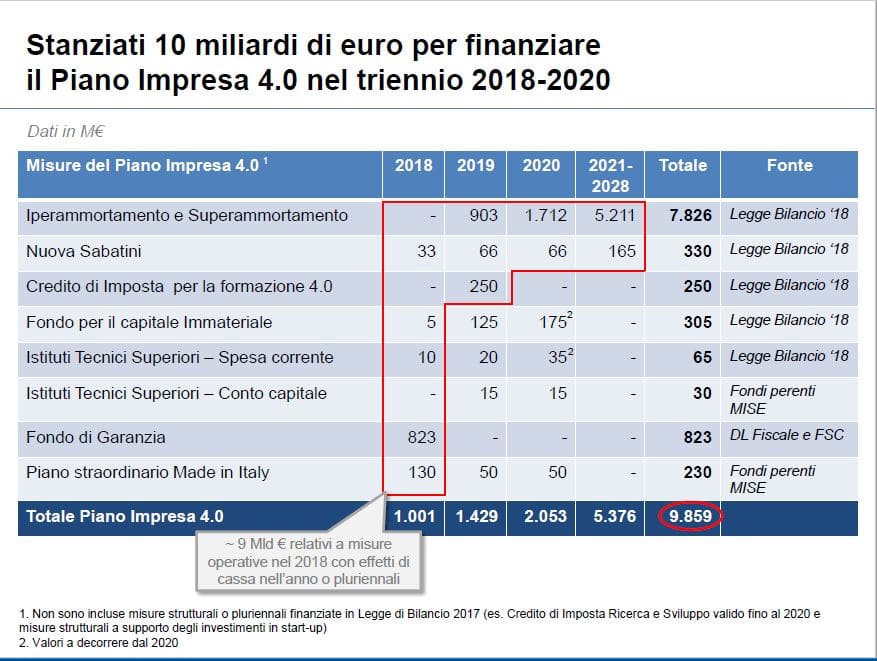

Dieci miliardi per impresa 4.0

Grande soddisfazione del Ministro Carlo Calenda: in una nota del Ministero dello Sviluppo Economico si rileva come la proroga di iper e super ammortamento valga 7,8 miliardi, mentre “sul versante degli investimenti in capitale umano e competenze sono stati stanziati 250 milioni per il credito di imposta per la formazione su tecnologie 4.0 e 95 milioni per incrementare il numero di studenti degli Istituti Tecnici Superiori con l’obiettivo di raggiungere quota 20.000 entro il 2020. Accanto a ciò l’istituzione del Fondo per il capitale immateriale con oltre 300 milioni, il rifinanziamento della nuova Sabatini con 330 milioni e del Fondo di Garanzia per le pmi per 830 milioni (nel decreto fiscale). Infine il Piano straordinario Made in Italy con 230 milioni per aiutare le aziende a penetrare e essere competitive sui mercati esteri. Innovazione, formazione e internazionalizzazione sono le leve giuste per sostenere l’industria e creare benessere sociale e occupazione”.

I conti del Ministero portano quindi a poco meno di 10 miliardi di euro (9.859 milioni) il totale delle risorse stanziate a partire dal 2018 per il piano Impresa 4.0 tra decreto fiscale e legge di bilancio, senza contare le risorse per il credito d’imposta in Ricerca e Sviluppo previste nella scorsa legge di bilancio.

I testi definitivi delle norme approvate

Super e iperammortamento (art. 1 commi 29-36)

- Ai fini delle imposte sui redditi, per i soggetti titolari di reddito d’impresa e per gli esercenti arti e professioni che effettuano investimenti in beni materiali strumentali nuovi, esclusi i veicoli e gli altri mezzi di trasporto di cui all’articolo 164, comma 1, del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, dal 1º gennaio 2018 al 31 dicembre 2018, ovvero entro il 30 giugno 2019, a condizione che entro la data del 31 dicembre 2018 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, con esclusivo riferimento alla determinazione delle quote di ammortamento e dei canoni di locazione finanziaria, il costo di acquisizione è maggiorato del 30 per cento. La maggiorazione non si applica agli investimenti che beneficiano delle disposizioni di cui all’articolo 1, comma 8, della legge 11 dicembre 2016, n. 232.

- Le disposizioni dell’articolo 1, comma 9, della legge 11 dicembre 2016, n. 232, si applicano anche agli investimenti in beni materiali strumentali nuovi effettuati entro il 31 dicembre 2018, ovvero entro il 31 dicembre 2019, a condizione che entro la data del 31 dicembre 2018 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione.

- Per i soggetti che beneficiano della maggiorazione di cui al comma 30, le disposizioni dell’articolo 1, comma 10, della legge 11 dicembre 2016, n. 232, si applicano anche agli investimenti in beni immateriali strumentali effettuati nel periodo di cui al comma 30.

- All’allegato B annesso alla legge 11 dicembre 2016, n. 232, sono aggiunte, in fine, le seguenti voci: «sistemi di gestione della supply chain finalizzata al drop shipping nell’e-commerce; software e servizi digitali per la fruizione immersiva, interattiva e partecipativa, ricostruzioni 3D, realtà aumentata; software, piattaforme e applicazioni per la gestione e il coordinamento della logistica con elevate caratteristiche di integrazione delle attività di servizio (comunicazione intrafabbrica, fabbrica-campo con integrazione telematica dei dispositivi on-field e dei dispositivi mobili, rilevazione telematica di prestazioni e guasti dei dispositivi on-field)».

- Ai fini della fruizione dei benefici di cui ai commi 30 e 31, l’impresa è tenuta a produrre la documentazione di cui all’articolo 1, comma 11, della legge 11 dicembre 2016, n. 232.

- Resta ferma l’applicazione delle disposizioni di cui all’articolo 1, commi 93 e 97, della legge 28 dicembre 2015, n. 208.

- Ai soli effetti della disciplina di cui al comma 30 e di cui all’articolo 1, comma 9, della legge 11 dicembre 2016, n. 232, se nel corso del periodo di fruizione della maggiorazione del costo si verifica il realizzo a titolo oneroso del bene oggetto dell’agevolazione, non viene meno la fruizione delle residue quote del beneficio, così come originariamente determinate, a condizione che, nello stesso periodo d’imposta del realizzo, l’impresa:

- sostituisca il bene originario con un bene materiale strumentale nuovo avente caratteristiche tecnologiche analoghe o superiori a quelle previste dall’allegato A alla legge 11 dicembre 2016, n. 232;

- attesti l’effettuazione dell’investimento sostitutivo, le caratteristiche del nuovo bene e il requisito dell’interconnessione secondo le regole previste dall’articolo 1, comma 11, della legge 11 dicembre 2016, n. 232.

- Nel caso in cui il costo di acquisizione dell’investimento sostitutivo di cui al comma 35 sia inferiore al costo di acquisizione del bene sostituito e sempre che ricorrano le altre condizioni previste alle lettere a) e b) del comma 35, la fruizione del beneficio prosegue per le quote residue fino a concorrenza del costo del nuovo investimento.

Nuova Sabatini (art. 1 commi 40-42)

- Per far fronte agli oneri derivanti dalla concessione dei contributi previsti dall’articolo 2, comma 4, del decreto-legge 21 giugno 2013, n. 69, convertito, con modificazioni, dalla legge 9 agosto 2013, n. 98, nonché dall’articolo 1, comma 56, della legge 11 dicembre 2016, n. 232, e dai commi 41 e 42, l’autorizzazione di spesa di cui al comma 8 del predetto articolo 2 del decreto-legge 21 giugno 2013, n. 69, è integrata di 33 milioni di euro per l’anno 2018, di 66 milioni di euro per l’anno 2019, di 66 milioni di euro per l’anno 2020, di 66 milioni di euro per l’anno 2021, di 66 milioni di euro per l’anno 2022 e di 33 milioni di euro per l’anno 2023.

- Una quota pari al 30 per cento delle risorse di cui al comma 40 è riservata alla concessione dei contributi di cui all’articolo 1, comma 56, della legge 11 dicembre 2016, n. 232, a fronte degli investimenti di cui al comma 55 del medesimo articolo 1. Le risorse che, alla data del 30 settembre 2018, non risultano utilizzate per la predetta riserva rientrano nelle disponibilità complessive della misura.

- Il termine per la concessione dei finanziamenti di cui all’articolo 1, comma 52, della legge 11 dicembre 2016, n. 232, è prorogato fino alla data dell’avvenuto esaurimento delle risorse disponibili, comunicato con avviso pubblicato nella Gazzetta Ufficiale ai sensi dell’articolo 2, comma 3, del decreto legislativo 31 marzo 1998, n. 123.

Credito d’imposta per le spese di formazione 4.0 (art. 1 commi 46-56)

- A tutte le imprese, indipendentemente dalla forma giuridica, dal settore economico in cui operano nonché dal regime contabile adottato, che effettuano spese in attività di formazione nel periodo d’imposta successivo a quello in corso al 31 dicembre 2017, è attribuito un credito d’imposta nella misura del 40 per cento delle spese relative al solo costo aziendale del personale dipendente per il periodo in cui è occupato in attività di formazione negli ambiti di cui al comma 48.

- Il credito d’imposta di cui al comma 46 è riconosciuto, fino ad un importo massimo annuale di euro 300.000 per ciascun beneficiario, per le attività di formazione, negli ambiti richiamati al comma 48, pattuite attraverso contratti collettivi aziendali o territoriali.

- Sono ammissibili al credito d’imposta solo le attività di formazione svolte per acquisire o consolidare le conoscenze delle tecnologie previste dal Piano nazionale Industria 4.0 quali big data e analisi dei dati, cloud e fog computing, cyber security, sistemi cyber-fisici, prototipazione rapida, sistemi di visualizzazione e realtà aumentata, robotica avanzata e collaborativa, interfaccia uomo macchina, manifattura additiva, internet delle cose e delle macchine e integrazione digitale dei processi aziendali, applicate negli ambiti elencati nell’allegato A.

- Non si considerano attività di formazione ammissibili la formazione ordinaria o periodica organizzata dall’impresa per conformarsi alla normativa vigente in materia di salute e sicurezza sul luogo di lavoro, di protezione dell’ambiente e ad ogni altra normativa obbligatoria in materia di formazione.

- Il credito d’imposta deve essere indicato nella dichiarazione dei redditi relativa al periodo d’imposta in cui sono state sostenute le spese di cui al comma 46 e in quelle relative ai periodi d’imposta successivi fino a quando se ne conclude l’utilizzo, non concorre alla formazione del reddito né della base imponibile dell’imposta regionale sulle attività produttive, non rileva ai fini del rapporto di cui agli articoli 61 e 109, comma 5, del testo unico di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, ed è utilizzabile a decorrere dal periodo d’imposta successivo a quello in cui i costi sono sostenuti esclusivamente in compensazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241.

- Al credito d’imposta di cui ai commi da 46 a 56 non si applicano i limiti di cui all’articolo 1, comma 53, della legge 24 dicembre 2007, n. 244, e di cui all’articolo 34 della legge 23 dicembre 2000, n. 388.

- L’incentivo si applica nel rispetto dei limiti e delle condizioni previsti dal regolamento (UE) n. 651/2014 della Commissione, del 17 giugno 2014, che dichiara alcune categorie di aiuti compatibili con il mercato interno in applicazione degli articoli 107 e 108 del Trattato sul funzionamento dell’Unione europea, e in particolare dall’articolo 31 del medesimo regolamento, che disciplina gli aiuti alla formazione. Agli adempimenti europei provvede il Ministero dello sviluppo economico.

- Ai fini dell’ammissibilità al credito d’imposta, i costi sono certificati dal soggetto incaricato della revisione legale o da un professionista iscritto nel Registro dei revisori legali, di cui al decreto legislativo 27 gennaio 2010, n. 39. Tale certificazione deve essere allegata al bilancio. Le imprese non soggette a revisione legale dei conti devono comunque avvalersi delle prestazioni di un revisore legale dei conti o di una società di revisione legale dei conti. Il revisore legale dei conti o il professionista responsabile della revisione legale dei conti, nell’assunzione dell’incarico, osserva i princìpi di indipendenza elaborati ai sensi dell’articolo 10 del citato decreto legislativo n. 39 del 2010 e, in attesa della loro emanazione, quelli previsti dal codice etico dell’International Federation of Accountants (IFAC). Le spese sostenute per l’attività di certificazione contabile da parte delle imprese di cui al terzo periodo sono ammissibili entro il limite massimo di euro 5.000. Le imprese con bilancio revisionato sono esenti dagli obblighi previsti dal presente comma.

- Nei confronti del revisore legale dei conti o del professionista responsabile della revisione legale dei conti che incorre in colpa grave nell’esecuzione degli atti che gli sono richiesti per il rilascio della certificazione di cui al comma 53 si applicano le disposizioni dell’articolo 64 del codice di procedura civile.

- Con decreto del Ministro dello sviluppo economico, di concerto con il Ministro dell’economia e delle finanze e con il Ministro del lavoro e delle politiche sociali, sono adottate, entro novanta giorni dalla data di entrata in vigore della presente legge, le disposizioni applicative necessarie, con particolare riguardo alla documentazione richiesta, all’effettuazione dei controlli e alle cause di decadenza dal beneficio.

- Per l’attuazione delle disposizioni dei commi da 46 a 55 è autorizzata la spesa di 250 milioni di euro per l’anno 2019. Il Ministero dell’economia e delle finanze effettua il monitoraggio delle fruizioni del credito d’imposta di cui ai commi da 46 a 55, ai fini di quanto previsto dall’articolo 17, comma 13, della legge 31 dicembre 2009, n. 196.